Banken Teil 3

Wir wissen inzwischen, wie der Zahlungsverkehr zwischen den verschiedenen Geschäftsbanken umgesetzt wird: Der Saldenausgleich findet auf dem Stockwerk über den Konten der Privaten bei den Geschäftsbanken statt und zwar durch Buchungen der Zentralbank auf den Konten der Geschäftsbanken bei der Zentralbank. Dafür benötigen die Geschäftsbanken Liquidität, Zentralbankgeld.

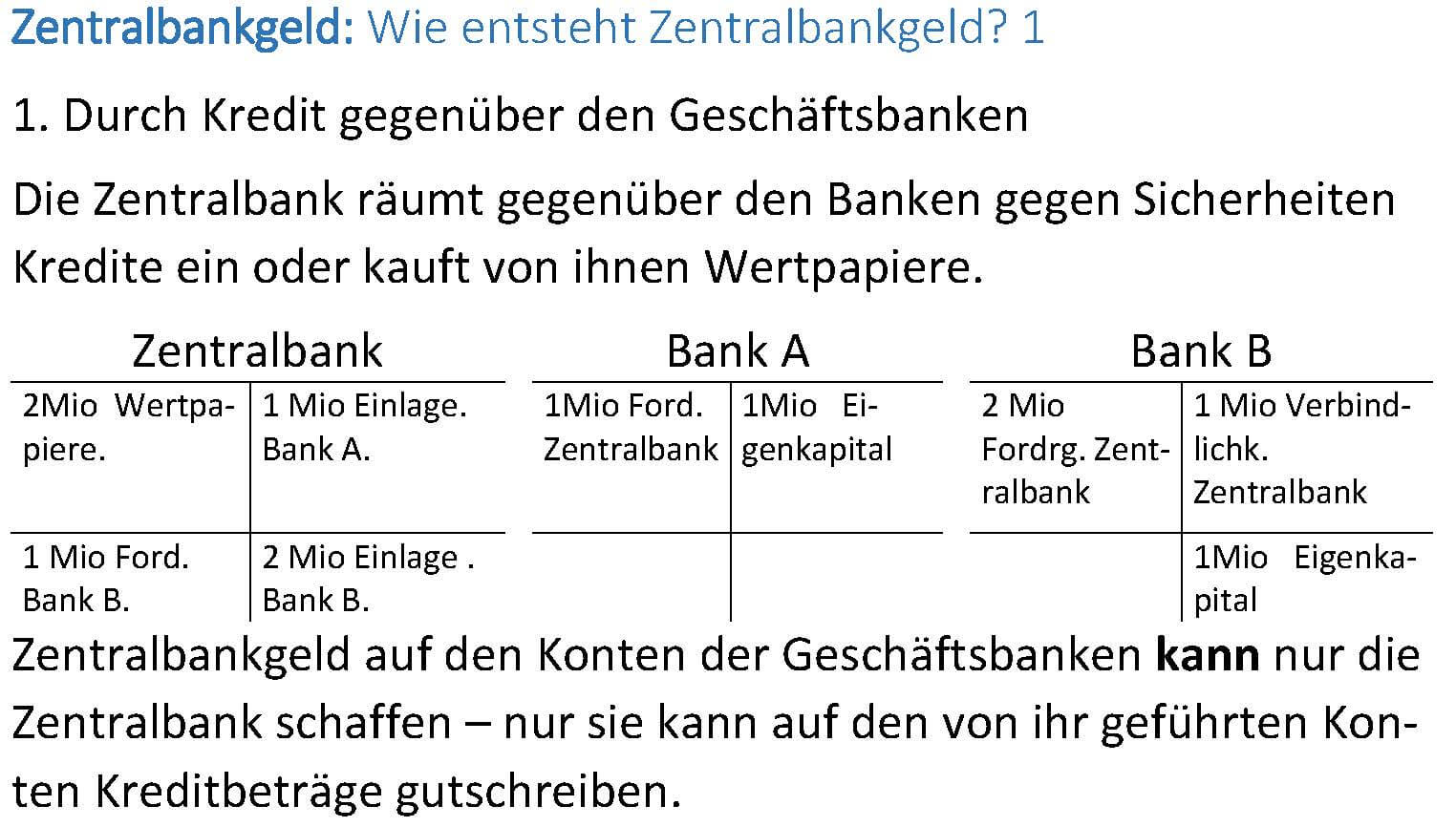

Wie kommen die Geschäftsbanken an dieses spezielle Geld, das Zentralbankgeld, das sie nicht selbst erzeugen können wie das Giralgeld? Sie verpfänden oder vekaufen mit Rückkaufvereinbarung dafür geeignete Wertpapiere an die Zentralbank und erhalten im Gegenzug eine entsprechende Gutschrift auf ihrem Konto bei der Zentralbank. Diese Liquidität ist lediglich für drei Operationen nutzbar, wenn es nicht auf dem Zentralbankkonto der Geschäftsbank verbleiben soll:

- Überweisung auf das Zentralbankkonto einer anderen Geschäftsbank zwecks Saldenausgleich im Zahlungsverkehr

- oder zwecks Kreditgewährung an eine andere Geschäftsbank (Interbankenmarkt)

- Umwandlung in Banknoten oder Münzen („Abheben“ der Geschäftsbank bei der Zentralbank)

Die Eignung der Wertpapiere für die Einlieferung bei der Zentralbank wird von der Zentralbank selbst festgelegt. Sie bedient sich dabei des Ratings der Papiere durch die Ratingagenturen. Diese Festlegungen sind Teil der Geldpolitik der Zentralbank.

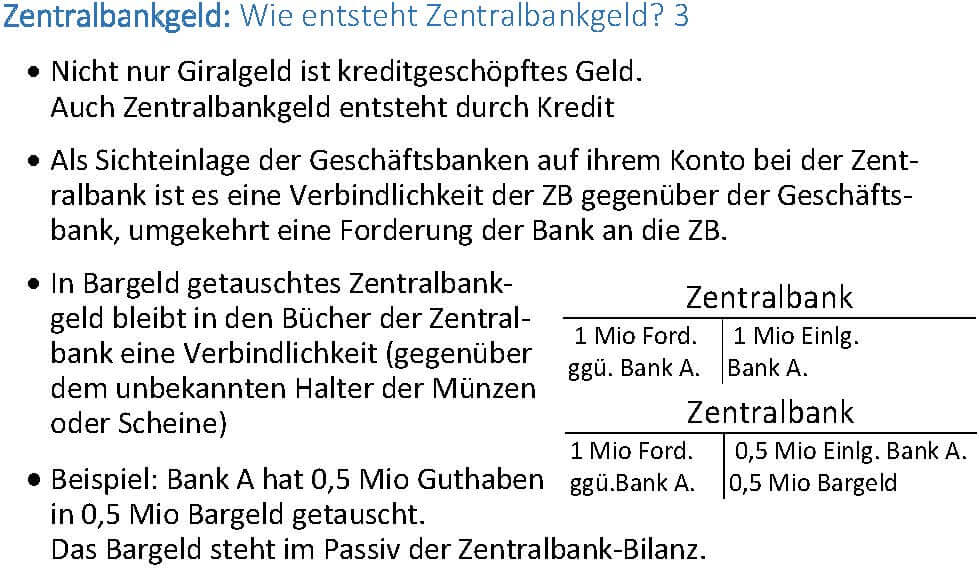

Wie kommt die Zentralbank an das Zentralbankgeld, das sie den Geschäftsbanken auf deren Konten bei ihr gutschreibt? Auf die gleiche Weise, wie Geschäftsbanken Giralgeld bereitstellen: Es ist ein Buchungsakt. Die gewünschte Liquidität ist in dem Augenblick vorhanden, in dem die Buchung auf dem Konto vollzogen ist. Dafür wird gerne der Ausdruck „Schöpfung aus dem Nichts“ benutzt. (Vgl. dazu: Geld aus dem Nichts) Die Bilanz der Zentralbank bleibt allerdings nur ausgeglichen, insoweit für jede Verbindlichkeit (=Gutschrift), die die Zentralbank auf dem Konto einer Geschäftsbank bei ihr bucht, eine Kreditforderung gegen die Geschäftsbank oder ein Wertpapier als Aktivvermögen gebucht wird. (Die Lebensweisheit „Von nichts kommt nichts!“ muss also auch im Bankwesen nicht aufgegeben werden.)

Neben dem unbaren Zentralbankgeld einer Geschäftsbank auf dem Konto bei der Zentralbank ist das Bargeld die zweite Form des Zentralbankgeldes. Es tritt als Banknote oder Münze auf. Im Gegensatz zum nichtbaren Zentralbankgeld kann es auch von Privaten, von „Nichtbanken“, gehalten werden.

Geld im modernen Geldsystem (seit Aufhebung der Golddeckung) ist komplett Kreditgeld. Es wird auch fiat-Geld (von lateinisch „fiat“ = es möge sein) oder Schuldgeld genannt.Viele Autoren, die sich kritisch zu dem modernen Geldsystem äußern, benutzen gerne den Ausduck „Schuldgeld“ mit der negativen Konnotation „Schuld“ im Deutschen.

Kreditgeld bedeutet, dass jegliches Geld zugleich Forderung und Verbindlichkeit ist: Für die kontoführende Bank ist es eine Verbindlichkeit gegenüber dem Konteninhaber, für den Konteninhaber eine Forderung gegen die Bank. Bargeld, dass die Tresore der Zentralbank verlassen hat, verbucht die Zentralbank als Verbindlichkeit gegen Unbekannt.

Das gesamte Geldvermögen ist jederzeit Null!

Wenn man den Begriff „Geldvermögen“ als den Saldo von Geldforderungen und Geldverbindlichkeiten definiert, ist an dieser Stelle schon folgendes Ergebnis zwangsläufig: Das gesamte Geldvermögen einer isolierten Volkswirtschaft oder das gesamte Geldvermögen der Welt ist Null!Wenn alles Geld Kreditgeld ist, ist es nicht nur eine Geldforderung sondern immer auch – für die mit der Forderung adressierte Seite – eine Verbindlichkeit. Wird die Geldmenge vermehrt, als Einlage auf einem Konto oder als Bargeld, wird in gleicher Höhe die Kreditverbindlichkeit erhöht, was sich zu Null saldiert.

Können Geschäftsbanken Konkurs gehen?

Durch die Zweistufigkeit des Geldsystems und das Vorhandensein mehrerer Banken, entsteht für die einzelne Bank die Herausforderung Netto-Geldabflüsse (Überweisungen oder Abhebungen) durch Zentralbankgeld zu finanzieren. Dieses muss die Geschäftsbank sich bei der Zentralbank besorgen, wenn sie es sich nicht auf dem Interbankenmarkt von anderen Banken leihen kann.

Geschäftsbanken können also in eine Schieflage geraten, die zum Zusammenbruch führen kann: Wenn für die Geldabflüsse nicht ausreichend Zentralbankgeld verfügbar gemacht werden kann, können Banken zusammenbrechen. Umgekehrt können Banken von der Zentralbank vor diesem Schicksal gerettet werden, indem sie von ihr die benötigte Liquidität erhalten. Ein möglicher Weg ist die Herabsetzung der Qualitätsansprüche an die einzureichenden Wertpapiere. Auch ein Bank Run ist grundsätzlich möglich: Wenn Einleger ihre Einlagen durch Überweisung oder Barabhebung massenhaft abziehen,wird die Bank zahlungsunfähig. Die Aufrechterhaltung eines funktionierenden Zahlungsverkehrs ist für die Wirtschaft und Staat insgesamt so wichtig, dass durch Einlagensicherung, Rekapitalisierung von Banken und der Verfügbarmachung neuer Liquidität durch die Zentralbank (lender of last resort) Bankenzusammenbrüche in Folge der Lehmankrise abgewendet wurden.

Die Zentralbank selbst kann nicht Konkurs gehen. Sie kann das von ihr eingesetzte Zahlungsmittel Zentralbankgeld – in beliebiger Menge schaffen: durch simple Gutschriften auf den Konten der Geschäftsbanken. Mit diesem Mittel betreibt die EZB ihr gigantisches Aufkaufprogramm von Wertpapieren im Rahmen ihrer Politik des Quantitative Easing.

Auch ein negatives Eigenkapital ist für die Zentralbank kein existenzgefährdendes Problem, sondern lediglich ein buchhalterischer Reflex besonderer Umstände, z. B. der negativen Neubewertung von Positionen im Aktivvermögen der Bilanz zu Lasten des Betriebsergebnisses und damit letztlich des Eigenkapitals. Die Tschechische Zentralbank hat z. B. eine zwölfjährige Phase mit negativem Eigenkapital durchlaufen und schließlich durch positive Betriebsergebnisse 2015 überwunden. ( FAZ: Tschechische Zentralbank )

Auch eine Geschäftsbank könnte grundsätzlich mit negativem Eigenkapital weiterarbeiten, solange sie an das benötigte Zentralbankgeld käme, solange sie also über ausreichende Liquidität verfügte. Dagegen stehen allerdings regulatorische und aufsichtsrechtliche Umstände.

Geschäftsbanken wollen einerseits so viele Kredite wie möglich vergeben. Schließlich ist das die Grundlage ihres Verdienstes. Andererseits sollen die Geldabflüsse so gering wie möglich sein. Dann wird weniger Zentralbankgeld benötigt. Bei gleichschrittiger Ausweitung der Kreditmenge durch alle Geschäftsbanken sind geringere Abflüsse zu erwarten, als wenn eine einzelne Bank überproportional mehr Kredite vergibt. Kleinere Banken müssen Probleme durch Geldabflüsse nach Kreditausweitung mehr fürchten, weil die kleineren Banken viel weniger Girokonten führen, auf denen Überweisungen durch die Kreditnehmer landen. Deshalb haben kleinere Banken grundsätzlich ein stärkeres Interesse an Spareinlagen. Denn jede Spareinlage bringt eine gleichgroße Menge Zentralbankgeld auf das Konto bei der Zentralbank.

Neueste Kommentare