Bezahlen und sich trotzdem verschulden?

Wie ist die mit dem Leistungsbilanzüberschuss einhergehende Auslandsverschuldung zu verstehen?

Die Verschuldung des Auslandes Deutschland gegenüber wächst jedes Jahr um unvorstellbar große Summen, im Jahr 2017 um 287 Milliarden Dollar nach einer Schätzung des Ifo-Instituts (Leistungsbilanz Deutschland). Knapp 8 % des Bruttosozialproduktes werden nicht im Inland verwendet, sondern dem Ausland auf Kredit überlassen. Das deutsche Auslandsvermögen wächst dadurch in einer solchen Höhe, dass alle vier Jahr knapp 1 Billionen € hinzukommen. (Auslandsvermögen).

Beggar thy Neighbor

Diese Nettoneuverschuldung des Auslands Deutschland gegenüber vollzieht sich nicht ohne zerstörerische Wirkungen auf die dortige industrielle Struktur und den Arbeitsmarkt. Denn wer sich verschuldet, erbringt für den Bezug der Leistungen zunächst keine Gegenleistung. Für die wäre produktive Beschäftigung nötig – ebenso wie eine zugehörige produktive Ausstattung. Deutschland steht wegen seines Leistungsbilanzüberschüsse bewirkenden Wirtschaftsmodells im Feuer internationaler Kritik. Der Fachbegriff dieser Kritik lautet „Beggar thy neighbour“ (Beggar-thy-Neighbor-Politik).

Wie wird die Verschuldung finanziert?

Um die Begründung oder die Sinnhaftigkeit einer solchen Politik soll es hier nur nachrangig gehen. Geklärt werden soll vielmehr die Frage, wie die Verschuldung zustande kommt, wie sie finanziert wird, wer Gläubiger, wer Schuldner ist, und wie ein angemessenes Geldverständnis mit dem Phänomen in Übereinstimmung zu bringen ist und ob es einen Unterschied macht, ob die sich verschuldenden Nationen Teil des Eurosystems sind oder nicht.

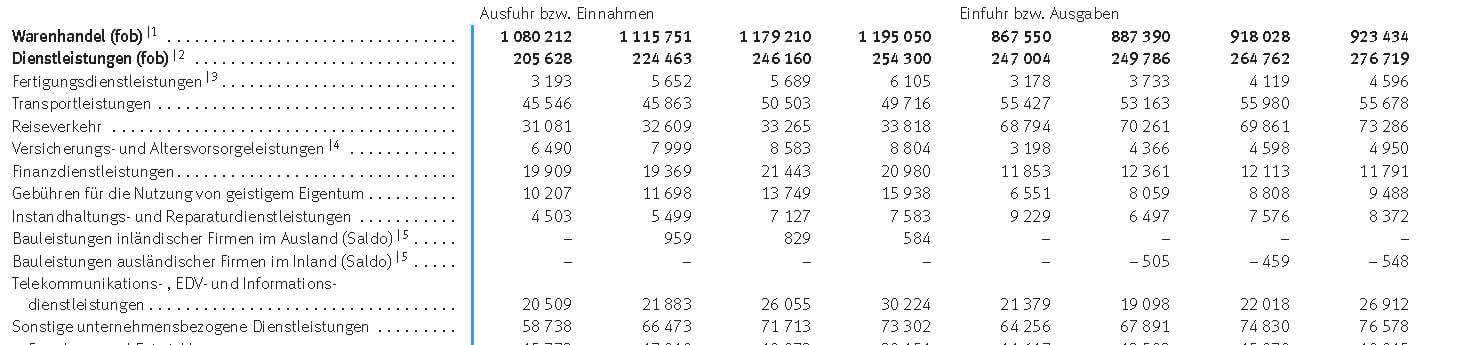

Diese jährliche Nettoneuverschuldung des Auslands entspricht dem deutschen Leistungsbilanzsaldo. Diese Größe entspricht in etwa dem sogenannten Außenbeitrag, dem Saldo zwischen Export und Import von Waren und Dienstleistungen. Die Zahlen der Verwendung des Bruttosozialproduktes von Deutschland zeigen, wie das Ausland als Debitor die Gegenbuchung zum Sparverhalten in den drei großen restlichen und inzwischen alle sparenden Sektoren der gesamten deutschen Volkswirtschaft übernimmt.

Inländische Gesamtersparnis = Leistungsbilanzüberschuss

Das Bruttonationaleinkommen ist auf die Sektoren private Haushalte, Unternehmen und Staat aufgeteilt. Der Staat eignet sich über die Besteuerung einen Teil an. Wenn er aber mehr verausgabt, verschuldet er sich, wenn er weniger ausgibt, spart er (z. B. in der Form der Entschuldung). Entsprechendes gilt für die beiden anderen Sektoren. In Deutschland geben inzwischen alle Sektoren weniger aus, als sie einnehmen, vergrößern also ihr Geldvermögen.

Die Rechnung geht nur auf, wenn es einen weiteren Sektor gibt, der vom deutschen Bruttosozialprodukt mehr verwendet, als in Form von Leistungen und Waren zurückzuerstatten, sich also Deutschland gegenüber verschuldet. Das ist das Ausland. Es gilt die einfach Gleichung: Inländische Gesamtersparnis = Leistungsbilanzüberschuss = Auslandsneuverschuldung. Ohne die neue Auslandsverschuldung wäre das inländische Sparen gar nicht zustande gekommen. Das Bruttosozialprodukt hätte sich auf dem Wege der Rezession verringert.

Exkurs 1: Wie kommt´s zu dem Überschuss?

Im Falle von Deutschland sind es die durch Lohnstückkosten getriebenen Güterpreise, die durch deutsche Lohnmoderation und Produktivitätsentwicklung im Euroraum zu Ungleichgewichten geführt haben, die im Verhältnis zu deutschen Handelspartnern im Euroraum die Wettbewerbsfähigkeit aus dem Gleichgewicht bringen, ohne dass durch Änderung der Währungsparitäten in der Währungsgemeinschaft Ausgleich geschaffen werden könnte.

Im Verhältnis zu den Handelspartnern außerhalb des Euro ist es der für deutsche Verhältnisse zu niedrige Euro-Wechselkurs. Das Zurückbleiben der deutschen Lohnstückkosten und damit der Inflation in Deutschland gegenüber der Zielmarke der EZB sorgt für den die Handelsbeziehungen verzerrenden Wettbewerbsvorteil.

Exkurs 2: Liegt alles an der Qualität der deutschen Produkte?

Die deutsche Exportindustrie hat zweifellos gefragte Produkte. Warum stellen dann die deutschen Exporteure ihren Kunden keine qualitätsangemessenen Preise in Rechnung und erhöhen damit ihr Betriebsergebnis nicht signifikant?

Sind sie zwar gute Produzenten, aber schlechte Kaufleute? Oder haben sie etwa doch die Befürchtung, dass höhere Preise zu Lasten des Absatzes wirken?

Die schweizer Exportindustrie mit weltweit gefragten Produkten musste eine kräftige Aufwertung des Franken hinnehmen. Um die Absatzmengen zu halten, haben viele Exporteure auf Preiserhöhungen voll oder teilweise verzichtet.

Finanzierung durch deutsche Kredite?

Doch zurück zu der Frage, wie sich die fortlaufend aufbauende Auslandsverschuldung deutscher Handelspartnerländer in Übereinstimmung mit dem Verständnis von Geld, der Entstehung von Zahlungskraft durch Kredit, bringen lässt. Sind es die Deutschen, die im ersten Schritt ihr Geld in das Ausland verbringen, es dort an kaufwillige Schuldner verleihen und sie so erst in die Lage versetzen, deutsche Produkte zu beziehen?

Grundsätzlich ist es möglich, dass eine deutsche Bank die Exporte durch Kredite an ausländische Bezieher finanziert, ebenso wie eine deutsche Geschäftsbank der finanzierenden spanischen Geschäftsbank Zentralbankgeld im Rahmen des Interbankenmarktes zur Verfügung stellen kann. Dieser Weg der Exportfinanzierung wurde vor der Finanzkrise kräftig genutzt. Obwohl aber diese Kredite nach der Finanzkrise weitgehend zum Erliegen gekommen sind, hat es das Wachstum der deutschen Leistungsbilanzüberschüsse nicht gestoppt. Die individuellen Bezieher deutscher Produkte bezahlen nach wie vor die Lieferungen und gleichzeitig wächst die Auslandsverschuldung.

Das weitere Wachstum der deutschen Leistungsbilanzüberschüsse ist ein Fingerzeig dafür, dass es deutschen Sparvermögens nicht bedarf, um unseren ausländischen Handelspartnern den Import über ein Maß hinaus zu ermöglichen, das sie durch eigene Exporte an unsere Adresse vergüten. Wir hatten schon oben umgekehrt festgestellt, dass diese Verschuldung das saldierte Sparvolumen aller Inlandssektoren erst ermöglicht. Ohne sie wären diese Sparversuche in einer rezessiven Bewegung der Gesamtwirtschaft gescheitert.

Auflösung der Paradoxie: Tausch Ware gegen Forderung

Diese scheinbare Paradoxie lässt sich aber auflösen: Betrachten wir den Fall eines mit Dollar bezahlten Imports, unabhängig davon ob der Importeur schon über die für den Import nötige Dollarsumme verfügte oder sie sich per Kredit besorgte. Nicht dieser individuelle ausländische Importeur hat sich Deutschland gegenüber verschuldet – er überweist den Dollarbetrag -, sondern die Volkswirtschaft, aus der heraus die Ware oder Dienstleistung bezogen wurde, ohne dass wertgleich aus der deutschen Volkswirtschaft von dort Leistungen bezogen wurden. Bezahlt wurde der deutsche Export mit der Hergabe von Forderungen (= Geld), die sich in der deutschen Volkswirtschaft aufhäufen, ohne ihrerseits für den Bezug ausländischer Leistungen genutzt zu werden. Das ausländische Geldvermögen ist um denselben Betrag gesunken, wie das deutsche Geldvermögen gestiegen ist.

Verschuldung trotz Bezahlung!

Theoretisch gesehen ist es ein trivialer Zusammenhang, er wirkt dennoch kontraintuitiv: Verschuldung trotz Bezahlung! Wenn der Export unter den Bedingungen goldgedeckter Währungen stattgefunden hätte, hätte er bei diesem Ungleichgewicht zu Goldabflüssen aus dem Land mit negativer Leistungsbilanz geführt. Die Maximierung der inländischen Goldbestände war ja in früheren Zeiten das Ziel des alten Merkantilismus, u. a. machtpolitisch mit dem Ziel motiviert, stehende Heere besolden zu können.

Wenn heute Exporte mit nicht weiter einlösbaren Forderungen, z. B. Dollar, bezahlt werden, bleibt diese Bezahlung als Forderung in dem Lande irgendwo stehen, die Überschüsse in der Leistungsbilanz aufweist. Und Forderungen sind die Schulden derjenigen, die diese Forderungen adressieren. Das ist in diesem Fall die gesamte Volkswirtschaft des Importlandes mit ihrer Währung, mit der sie den Import „bezahlt“ hat. Sie hat ihn eben mit der Hergabe einer Forderung und nicht mit einer Gegenleistung bezahlt. Wenn die Zentralbank diese Dollar gegen eigene Währung umtauscht, hat sie ihre Bilanz dadurch verlängert, dass sie auf der Aktiv-Seite einen höheren Betrag bei den Devisenbeständen und auf der Passivseite eine höhere Verbindlichkeit an Zentralbankgeld auf dem Konto der einliefernden Geschäftsbank ausweist.

Exkurs 3: Wer Schuldner, wer Gläubiger

Wenn alle Geldbesitzer in beiden Ländern die fremde Währung gegen die eigene tauschen wollten, blieben also Dollarbesitzer im Euroland zurück, die nicht alle Dollar in Euro zurücktauschen können. Dies gilt auch, wenn in der Vorperiode alles ausgeglichen war. Bei frei floatenden Währungen und, wenn nicht andere Kräfte zusätzlich wirkten, ergäbe sich für den Euro eine Aufwertungs- und den Dollar eine abwertende Tendenz. Die Dollarbesitzer würden ein Währungsrisiko tragen müssen, das die Zentralbank ihnen abnehmen kann, wenn sie die Dollarbestände aufkauft und für sie die Schöpfung neuer Euros verursachen würde. Die Zentralbank würde das Wechselkurs-Risiko tragen und die Aufwertungstendenz für den Euro neutralisiert haben.

Das Geltendmachen der Auslandsschulden oder – um einen anderen Ausdruck zu gebrauchen – das Fälligstellen der Dollar-Forderungen an das Schuldnerland ist völlig und ausschließlich gleichbedeutend mit der Nutzung der Dollars für Einkäufe im Dollarland. Der erhältliche Warenkorb hängt selbstverständlich von der Tauschrelation und ihrer Veränderung ab. Da im Fall des Leistungsbilanzüberschusses im Euroland aber niemand von den den Leistungsbilanzüberschuss repräsentierenden Forderungen diesen Gebrauch machen möchte, kann man als Schuldner nur die Volkswirtschaft identifizieren, deren Währung der Dollar ist, das Dollarland. Sie müsste – irgendwann – Produkte oder Dienstleistungen irgendwem im Euroland gegen Rücklauf der Dollarbestände aus dem Euroland überlassen. Wer weiß schon, was gekauft würde, wenn jemals die Dollar-Forderung per Einkauf fällig gestellt würde. Ebensowenig kann der einzelne Lieferant aus dem Dollarland als Schuldner identifiziert werden. Für ihn ist der Verkauf für Dollar, die die Dollar-Bestände in den Händen von Käufern aus dem Euroland schmelzen lassen, ein normales Geschäft wie jedes andere auch. An seinen Verbindlichkeiten ändert es keinen Cent.

Wenn schon kein einzelnes Wirtschaftssubjekt im Dollarland Schuldner ist sondern die ganze Volkswirtschaft, kann man dann noch von einzelnen Dollarbesitzern im Euroland als Gläubiger sprechen? Sofern der einzelne Dollarbesitzer zum Einkäufer im Dollarland wird, tätigt er einen simplen Kaufakt. Ob das Dollarland sich ipso facto entschuldet, kann aufgrund dieses einzelnen Kaufaktes nicht beurteilt werden. Verschuldung oder Entschuldung hängen eben von diesem und allen anderen Kaufakten ab. Die Auslandsschuld ist das Ergebnis einer Saldierung. Forderung und Verbindlichkeit ist hier ein Verhältnis zwischen zwei Volkswirtschaften und nicht einzelnen Wirtschaftssubjekten.

Im Sinne der Geldtheorie ist der Dollar- wie Eurobesitzer freilich Gläubiger seiner Geschäftsbank, bei der er sein Konto führt. Aber auch das sagt für sich nichts über das Thema Auslandsschulden/Auslandsvermögen eines Landes aus.

Ungleichgewichte in der Leistungsbilanz zwischen Euro-Ländern

Wie verhält es sich in einem einheitlichen Währungsraum, beispielsweise im Euroraum. Dort wird die bezogene Leistung nicht in Fremdwährung bezahlt. Wenn aus einem Teilbereich des Euroraumes weniger Leistung erbracht als bezogen wird, gibt es einen negativen Saldo im Zahlungsverkehr. Wie wird dieser Saldo finanziert? In Deutschland gibt es Transferleistungen, die diese Regionen stützen: Länderfinanzausgleich, Arbeitslosenversicherung, Krankenkasse usw. schleusen Geld in Regionen, die das, was sie beziehen, nicht vollständig durch eigene Leistungen aufwiegen können. Das bremst eine andauernde Verschuldung.

Wie verhält es sich zwischen den Eurostaaten? Zwischen ihnen gibt es diese Transferleistungen (noch?) nicht. Der durch negative Leistungsbilanzsalden verursachte negative Saldo im Zahlungsverkehr wird in den betreffenden Ländern inzwischen durch dort geschöpftes Zentralbankgeld finanziert, das in die Lieferländer abfließt. Vor der Finanzkrise funktionierte noch der Interbankenmarkt im Euroraum. Inzwischen läuft der unausgewogene Zahlungsverkehr als Anwachsen der TARGET2-Salden auf. Die von den der Euroländer mit negativer Leistungsbilanz bezogenen Leistungen sind zwar alle in der einheitlichen Währung Euro bezahlt, diese Länder haben aber ebenso wie Fremdwährungsländer mit negativer Leistungsbilanz gegenüber Deutschland Auslandsschulden. Sie zeigen sich bloß auf andere Weise, z. B. in den TARGET2-Salden bzw. an der in Deutschland wachsenden Menge von Zentralbankgeld, das nicht in Deutschland geschöpft wurde.

Exkurs 4: Der Irrtum der TARGET2-Alarmisten

Die beteiligten Zentral-Banken und Geschäftsbanken haben im Zahlungsverkehr immer eine ausgeglichene Bilanz. Deshalb gibt es für sie hier keine Forderungen, deren Erfüllung sie einfordern könnten.

Die anwachsenden TARGET2-Salden sind ein Zeichen für einen unausgewogenen Zahlungsstrom. Der wahre „Schuldtitel“ ist woanders zu suchen: Es ist das wachsende Geldvermögen im Land mit Leistungsbilanzüberschuss dem ein entsprechend gesunkenes in den Ländern mit negativem Leistungsbilanzsaldo entspricht – in diesem Fall den Ländern mit negativen TARGET2-Salden. Dieses für die Bezahlung des Imports in das Exportland geflossene Geld ist nicht zurückgeflossen für die Herstellung ausgeglichener Handelsbeziehungen. Es ist sinnlos, zugleich Handelsüberschüsse haben zu wollen und sich darüber zu beschweren, im Ausgleich nur Schuldtitel in der Hand zu halten. Wir leben schließlich in Zeiten der Fiat-Währungen. Und wenn es die Bundesbank für sinnvoll hielte, TARGET2-Salden und Devisenbestände in ihrer Bilanz abzubauen, könnte sie durch Ankauf ihre Goldbestände aufstocken. (Inwieweit ein solches Vorgehen zustimmungsbedürftig durch die EZB wäre, ist mir allerdings nicht bekannt.)

Wie werden die Schulden getilgt? Durch Einkäufe bei dem Schuldner!

Die Paradoxie oder der kontraintuitive Sachverhalt zeigt sich besonders darin, dass man sich klarzumachen hat, dass diese Art die Leistungsbilanzsalden spiegelnden „Schulden“ dadurch getilgt werden, dass aus dem „Gläubiger“-Land mehr Leistungen aus dem „Schuldner“-Land bezogen werden, und zwar in einem Umfang, der bei dem „Gläubiger“-Land zu einem negativen Leistungsbilanzsaldo gegenüber dem „Schuldner“-Land führt. Wir haben hier also den nur für den ersten Blick verblüffenden Fall, dass der Gläubiger den Schuldner durch Einkauf bei ihm entschuldet.

Exkurs 5: Leistungsbilanzüberschuss als Alterssicherung?

Die Stimmen, die den deutschen Exportüberschuss rechtfertigen, vergessen regelmäßig mitzuteilen, dass die Verwendung des deutschen Auslandsvermögens für den Verbrauch im Rentenalter identisch ist mit einer Umkehr des Leistungsbilanzsaldos. Deutschland müsste Nettoimporteur werden, mehr importieren als exportieren, sein Wirtschaftsmodell grundlegend ändern. Erst bei dieser totalen Umkehr würde das Auslandsvermögen schmelzen.

Das ist das eine Problem, das andere stellt sich mit der Frage, ob die Masse der im Alter Bedürftigen zugleich diejenigen sind, die im Inland durch ihr Sparverhalten ihr Geldvermögen vermehrt haben und damit die Gegenbuchung zur Verschuldung des Auslandes in den Händen halten. Alle Berichte zur Verteilung des Vermögens in Deutschland widersprechen dem. Die mit sehr hohem Geldvermögen gesegnete Gruppe in Deutschland hat gar kein Problem, im Lebensabschnitt der Vergreisung nicht über die Runden zu kommen.

Was ist aus Sicht der modernen Geldtheorie zum Thema Auslandsverschuldung zu sagen?

Die Bank of England vertritt dieses Verständnis von Geld schon länger, die deutsche Bundesbank inzwischen auch, dass das Geld durch Kredit geschaffen wird und nicht etwa den Geschäftsbanken überlassenes Sparvermögen per Kredit weitergereicht wird. (Bundesbank zur Giralgeldschöpfung) Die Banken schreiben dem Kreditnehmer durch einen Buchungssatz das Geld auf dessen Konto gut als Gegenbuchung zu der Forderung, die sie aus dem Kreditvertrag gegen den Kreditnehmer selbst halten. Die Zentralbanken verfahren nicht anders. Sie nehmen von den Geschäftsbanken notenbankfähige Wertpapiere entgegen und schreiben den Geschäftsbanken auf deren Konten Zentralbankgeld gut. Wie die aktuelle Politik des Quantitative Easing der EZB zeigt, ist dieses Vorgehen nicht durch eine irgendwie beschränkte Fähigkeit der Notenbanken beschränkt, sondern nur durch das begrenzte Vorhandensein solcher Wertpapiere.

Welche Folgerungen lassen sich daraus für das Thema Auslandsverschuldung ziehen?

- Dem Verschuldungsprozess muss nicht eine Überlassung von Sparvermögen per Kredit an das Land, das sich verschuldet, vorhergehen. Sie wäre sogar sehr unwahrscheinlich. Die konservativen deutschen Sparer belassen ihr Sparvermögen lieber bei ihrer deutschen Sparkasse, der sie vertrauen.

- Geschäftsbanken können Exporte durch Kredite finanzieren. Wenn sie dazu bereit sind, erhält der deutsche Exporteur von ihnen eine Gutschrift und gegenüber dem ausländischen Importeur verbucht die Bank eine Kreditforderung. Spargelder waren dabei nicht im Spiel. So kann es grundsätzlich innerhalb oder außerhalb des Eurobereiches laufen, wenn die Bank dem Kreditnehmer vertraut.

- Geschäftsbanken können ausländischen Banken im Eurobereich, die ihrerseits dem Importeur für seinen Import Geld per Kredit gutschreiben, Zentralbankgeld leihen, das den Zahlungsverkehr bei der Bezahlung des Importes ermöglicht. Auch hier ist keine Spareinlage eines deutschen oder anderen Sparer im Spiel.

- Ausländische Banken im Eurobereich können sich das für den Zahlungsverkehr nötige Zentralbankgeld bei der eigenen Zentralbank im Austausch mit Wertpapieren besorgen, und so die Überweisung des Importeurs nach Deutschland ermöglichen. Auch hier kein Sparvermögen in Sicht.

- Der Export kann in einer fremden Währung, beispielsweise X, abgewickelt werden. Der Importeur kann sich auf dem heimischen Finanzmarkt den X-Betrag besorgt haben. Auch hier kein deutsches Sparvermögen. Der Exporteur kauft für den X-Betrag Euro. Wenn viel mehr Euros als X nachgefragt werden, bleibt das nicht ohne Auswirkungen auf den Tauschkurs. Wenn die EZB den Euro gegen X nicht allzu sehr steigen sehen will, kauft sie selbst X. Ansonsten verringern sich die Erlöse des Exporteurs in Euro.

Alle diese Varianten kommen ohne zuvor gebildetes Sparvermögen im Lande des Exporteurs zustande. Insoweit die Exporte nicht durch umgekehrte Exporte bezahlt werden, führen sie zur Verschuldung des Landes mit dem Handelsdefizit und/oder zur Abwertung seiner Währung.

Wo findet man die Möglichkeit zur weiteren Vertiefung der Thematik?

Gustav A. Horn und Fabian Lindner haben die These von Hans-Werner Sinn vom deutschen Kapitalexport, der einer Verschuldung des Kapitalimport-Landes vorausginge, einer Prüfung und vernichtenden Kritik unterzogen. (Horn und Lindner.)

Sinn glaubt, die deutsche Investitionsschwäche auf die den Leistungsbilanzüberschüssen entsprechenden Kapitalabflüsse zurückführen zu dürfen. Erschreckend ist hier vor allem, dass sich einer der meist zitierten deutschen Ökonomen schon innerhalb der Grundbegriffe der Makroökonomie und der Volkswirtschaftlichen Gesamtrechnung verheddert.

Paul Steinhardt hat unter dem Titel „Kann denn Exportieren Sünde sein?“ einen Aufsatz geschrieben, in dem er den mit dem Leistungsbilanzüberschuss einhergehenden Nettokapitalabfluss und dem ebenso damit einhergehenden Geldzufluss bzw. die Geldvermögensvermehrung im exportierenden Land mittels einfacher Bilanzen der beteiligten Instanzen erklärt.(Exportieren-Sünde?)

Heiner Flassbeck analysiert in seinem Essay „Die Deutsche Bundesbank über Salden, Ersparnisse und das Investieren“ (Flassbecks Essay) , wie sich die Autoren der Bundesbank winden zwischen richtigen Erkenntnissen und der Aufrechterhaltung neoliberaler Ideologien und damit das Terrain der Neutralität verlassen und in höchst angreifbarer Weise Politik betreiben.

Heiner Flassbeck in seinem Aufsatz Ein wissenschaftlicher Skandal, der keiner sein darf und Heiner Flassbeck zusammen mit Paul Steinhardt in dem Aufsatz Professor Seltsam oder wie ich lernte, die Krise zu lieben klären den Zusammenhang von Leistungsbilanzüberschusses, Netto-Güterstrom und Netto-Kapitalstrom – und insbesondere, ob dabei der Kapitalstrom die Führungsrolle übernehme, was sie vehement verneinen.

Hallo Torsten Pulwer,

auch mich treibt um, wie die (deutschen) Wähler in Fragen der Wirtschafspolitik „alphabetisiert“ werden können. Bin zwar nur Agrar-Ökonom und derzeit dabei, mich in vwl- Fragen weiterzubilden, sehe aber eben v.a. das Problem der „economic literacy“. Anders sind Wahlen kaum zu erklären …

WEnn Sie sich vorstellen können, dass wir hierzu mal gemeinsam drüber nachdenken, so dürfen Sie sich gern unter u.gundert@web.de melden. Ich würde mich freuen.

Utz Gundert

Hallo Herr Nanninga,

ich glaube ich verstehe die Saldenmechanik und das Sparen/Schulden „Problem“ mittlerweile sehr gut. Ich bin weder VWLer noch Philosoph und habe mich mit dieser Thematik erst nach dem Aufkommen der sog. Eurokrise beschäftigt, weil ich die gängigen Argumente nicht logisch fand (u.A. wenn ganze Staaten für inkompetent erklärt werden, Beispiel Griechenland).

Ihr Artikel bietet ineressante Hintergrundinformationen wie die genauen Mechanismen hinter den Salden sind. An einigen Stellen bin ich ausgestiegen (ich hätte mit halber Geschwindigkeit lesen müssen).

Ich frage mich sehr häufig wie es zu schaffen wäre, diese unglaublich wichtigen Zusammenhänge einem breiterem Publikum verständlich zu machen. Eigentlich kann es nur über das wunderschöne Bild der deutschen Salden funktionieren, da es leicht erklärt werden kann. Man müsste es aber in der Tagesschau zeigen und in Zeitungen abdrucken. Und ich befürchte leider, dass wirtschaftlich noch einiges schief laufen muss, bis Medien hier ansetzen. Oder der politische Druck der Defizitländer steigt massiv an, sodass man sich der Diskussion nicht mehr entziehen kann.

Viele Grüße aus Augsburg

\Torsten Pulwer