Wer sich die inzwischen ungefähr 100 Jahre alte Debatte um den Transfer bezüglich der Reparationsleistungen des Deutschen Reichs an die Alliierten heute vergegenwärtigt, kann daraus Gewinn für das Verständnis gegenwärtiger „Ungleichgewichte“ im Austausch zwischen Volkswirtschaften ziehen. Aus diesem Grund ist auch in neuerer Zeit immer wieder an das sogenannte Transferproblem erinnert worden (z. B. hier). Zugleich lässt sich an der alten Debatte beobachten, wie die theoretische Bewältigung der aus dem Friedensvertrag von Versailles resultierenden Herausforderungen als Treibsatz für die Entwicklung neuer makroökonomischer Einsichten gewirkt hat. Hier sind an erster Stelle J. M. Keynes und W. Lautenbach zu nennen. Die geld- und wirtschaftspolitische Anwendung der Vorschläge dieser beiden Ökonomen erfolgte allerdings mit einer welthistorisch katastrophalen Verspätung.

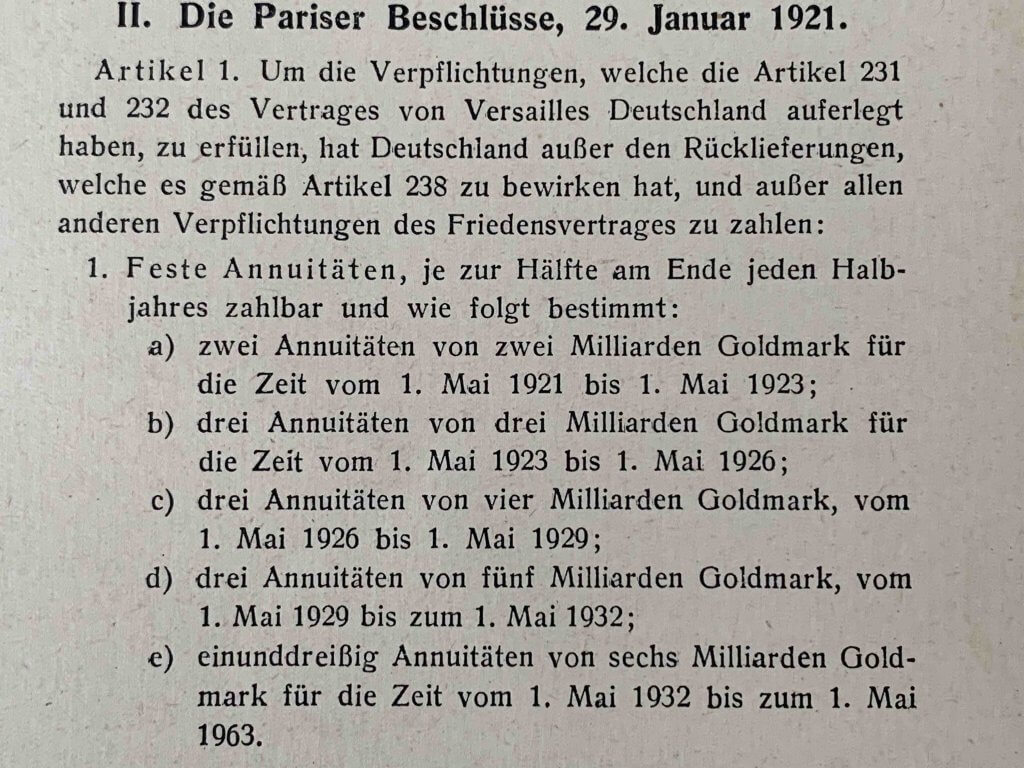

Das Deutsche Reich war durch den Friedensvertrag mit Reparationspflichten belastet. In der Debatte um ihre Umsetzung wurde zwischen der Aufbringung der Mittel innerhalb des Reiches und ihrem Transfer zu den empfangsberechtigten Staaten unterschieden. Dabei sind unterschiedliche Fragestellungen zu behandeln:

- Was sind die einzelnen ökonomischen Transaktionen, über die Aufbringung und Transfer vollzogen werden (können)?

- Inwieweit sind Aufbringung und Transfer in Höhe und Zeit ökonomisch begrenzt?

- Was wäre in Verbindung mit welchen politischen Zielen eine vernünftige Übereinkunft zwischen den vormaligen Kriegsparteien?

Die Debatte Keynes/Ohlin betrifft hauptsächlich Frage 1. Die beiden Monografien von Keynes zum Friedensvertrag beschäftigen sich mit allen drei Fragen.

Aufbringung und Transfer

Es wird sich zeigen, dass Aufbringung und Transfer nicht unabhängig voneinander gegebene Teilaspekte des Prozesses der Schuldentilgung sind. Die Aufbringung kann als Lösung der Frage verstanden werden, wer in welchem Umfang kraft hoheitlicher Gewalt des Reiches belastet werden kann. Der Transfer ist eine Frage der Verfügung des Reiches über Devisen (internationale Zahlungsmittel oder Gold), bzw. der Übereinkünfte von Sachlieferungen. Da das Reich Steuern in eigener Währung erhebt und Schuldentilgung in internationaler Währung vornehmen muss, reicht die innerstaatliche Schuldenreduktion des Staates zu Lasten seiner Steuerpflichtigen als Lösung nicht aus. Das Reich kann sich seinen internationalen Gläubigern gegenüber nur entschulden, wenn es seine bei den Steuerpflichtigen eingesammelten inländischen Zahlungsmittel bei der eigenen Zentralbank in internationale Zahlungsmittel tauschen kann. Das setzt voraus, dass der Zufluss von Devisen bei der Zentralbank fortlaufend den Eintauschbedarf des Reichs decken kann, was auf die Dauer (d. h. ohne fortwährende ausländische Kredite) nicht ohne aktive Leistungsbilanz möglich ist.

Zahlungsfähigkeit oder Geldvermögen?

Zu dem Dissens Keynes/Ohlin wäre es nicht gekommen, wenn schon damals streng zwischen den beiden Ebenen der Zahlungsfähigkeit (Verfügbarkeit über inländische und internationale Zahlungsmittel) und des Geldvermögens (interne und internationale Forderungs-/Schuld-Verhältnisse) getrennt worden wäre. Es wird sich zeigen, dass mit der Argumentationsweise von Ohlin das Problem schlicht eskamotiert wird, indem er mit dem Entstehen einer internationalen Forderung/Verbindlichkeit zugleich die Lösung der Frage der Zahlungsfähigkeit unterstellt. Ohlin verbirgt seine unberechtigte Annahme mit dem ungeklärten Begriff der „Kaufkraft“, mit dem er den Unterschied zwischen Zahlungs- und Vermögens-Ebene verdeckt.

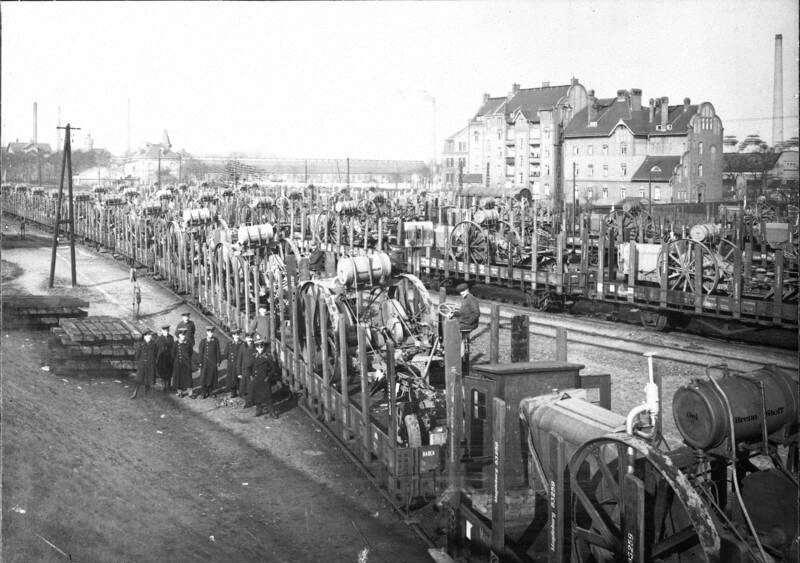

(Quelle: Bundesarchiv_Bild_183-R02190,_Deutsche_Reparationslieferungen.jpg)

1. Ausgangslage:

- Das Deutsche Reich (DR) hat den 1. Weltkrieg verloren.

- Die Alliierten belasten das unterlegene DR mit Reparationszahlungen.

(Belastung der Zahlungsbilanz wie durch Import; Buchung Kapitalbilanz Soll an Leistungsbilanz Haben) - Die Alliierten akzeptieren nur „internationale Währung“

(Devisen, im Zweifelsfall Gold, wenn nicht direkte Sachleistungen gewünscht sind). - Das DR akzeptiert im Friedensvertrag seine zusätzliche Verschuldung durch die auferlegten Reparationspflichten.

- Die Inlandsbestände des DRs an internationaler Währung (Devisen, bzw. Gold) sind trivialerweise endlich.

- Der gesamte Inlandsbestand an internationaler Währung kann bei weitem die Reparationslasten nicht abdecken.

2. Ziele des DRs:

- Es will seinen Pflichten erfüllen (keine weiteren Repressalien heraufbeschwören).

- Es will seine internationale Zahlungsfähigkeit nicht verlieren.

- Es will seine Währung weiterhin an den Goldstandard binden (bzw. darf nicht abwerten.)

3. Bedingungen der Realisierung:

- Ein Mindestbestand an internationaler Währung bzw. Gold für Zahlungszwecke muss für die Gewährleistung der internationalen Zahlungsfähigkeit inländisch verfügbar bleiben.

- Insoweit der Pegel (u. a. durch Zahlungsabflüsse zur Befriedigung der Reparationsforderungen) auf den Mindeststand gesunken ist, müssen weitere Reparationszahlungen durch den Neu-Erwerb von internationalen Zahlungsmitteln ermöglicht werden, durch eine oder mehrere der folgenden Möglichkeiten:

- durch Kreditgeber (An die Stelle der Reparationsverbindlichkeit tritt eine Kreditverbindlichkeit: Die Auslandsverschuldung ändert sich nicht.)

- durch Einzahlungen von ausländischen Wirtschaftern für exportierte Leistungen in internationaler Währung.

- Der Zufluss internationaler Währung muss den Abfluss zugunsten des Reparations-Fonds in Höhe der Annuität übersteigen oder mindestens ausgleichen.

- Insoweit die Reparationsschulden (wie alle anderen inländischen Schulden, die in internationaler Währung denominiert sind auch) nicht durch neue Kredite in internationaler Währung befriedigt werden können, müssen irgendwelche ausländischen Wirtschafter bereit sein, ihr Nettogeldvermögen zugunsten von Inländern herabzusetzen. Das können, müssen aber nicht (oder nicht in voller Höhe) die Staaten sein, die die Reparationszahlungen empfangen.

4. Konsequenzen:

- Das DR kann ohne Leistungsbilanzüberschuss (nach Absinken der inländischen Bestände an ausländischen Zahlungsmitteln) keine weiteren Tilgungen von Reparationspflichten vornehmen, wenn keine Auslandskredite gewährt werden.

- Das Ausland muss per Saldo ein Leistungsbilanzdefizit erfahren (wenn keine Auslandskredite gewährt werden).

- Ohne Einnahme-Überschuss des DRs und Ausgaben-Überschuss des Auslands ist weitere Schuldentilgung des DR nicht möglich.

- Die Schuldentilgung des DRs ist letztlich nichts anderes als ein Übersteigen der an das Ausland abgegebenen gegenüber den vom Ausland empfangenen Leistungen.

- Ob es sich bei der Schuldentilgung um einen Vorgang in internationaler Handelswährung mit oder ohne Gold-Deckung handelt, spielt dabei keine Rolle.

- Leistungen, die das DR zur Aktivierung seiner Leistungsbilanz exportieren will, müssen auf den internationalen Märkten mindestens konkurrenzfähig sein, müssen tendenziell billiger angeboten werden können.

- Expansive Entwicklung im Ausland kann durch vermehrte Aufnahme von Exporten des DRs die Tilgung beschleunigen, kontraktive Entwicklung wird sie verzögern.

- Das inländische Netto-Geldvermögen des DRs hat sich durch das Akzeptieren der Reparationspflicht schlagartig radikal vermindert, was eine vermehrte Verbindlichkeit des Staates gegenüber den Reparationsberechtigten darstellt, ohne dass sich an den sonstigen Forderungs-/Verbindlichkeitsverhältnissen zwischen In- und Ausländern etwas geändert hätte.

- Eine Tilgung der Reparations-Verbindlichkeit ist nur möglich, wenn das Ausland akzeptiert, dass es für entsprechend lange Zeit mehr investieren muss als zu sparen, oder mit anderen Worten, entsprechend lange über seine Verhältnisse leben muss.

- Dem Ohlinschen Gedanken der „Kaufkraft-Übertragung“ vom DR zugunsten der Empfänger der Reparationsleistungen liegt ein Denkfehler zugrunde. Diese „Kaufkraft-Übertragung“ wäre nichts anderes als eine nicht-konvertible Gutschrift in der Währung des DR zugunsten der Reparationsberechtigten, die nur den exklusiven Leistungsbezug aus dem DR erlaubte. Eine Gutschrift in internationaler Währung, die die Reichsbank nicht selbst emittieren kann, setzt vorgängigen Devisen-Zufluss voraus. Die Reichsbank hätte den Zentralbanken der Empfängerstaaten im Auftrag des DRs zu seinen Lasten eine solche Gutschrift problemlos (wenn dieses nicht unter ein Verbot der Alliierten gefallen wäre) erteilen können, solange Konvertibilität ausgeschlossen wäre. Müsste dagegen Konvertibilität gewährleistet sein, böte der Ohlinsche Gedanken der „Kaufkraft-Übertragung“ für das DR keinen Vorteil. Für nicht konvertible Gutschriften (also ungedeckte einheimische Papierwährung) gab es selbstverständlich keine Akzeptanz.

- Wenn die Alliierten davon hätten gesichert ausgehen können, dass sie alle von ihnen gewünschten Güter und zudem zu Weltmarktpreisen aus dem DR hätten beziehen könnten, hätten sie womöglich darauf eingehen können. Für die Entschuldung wäre aber die zusätzliche Bedingung, dass das Ausland in gleicher Höhe für die Periode der Reparationen ein Leistungsbilanzdefizit hinzunehmen hätte, keineswegs hinfällig.

5. Wirkung auf das inländische Einkommen:

- Das DR stand also in der Herausforderung, sich durch Leistungsbilanzüberschuss Zahlungsmittel in internationaler Währung für Reparationszahlungen verfügbar zu machen. Mussten sich dafür die terms of trade zu Lasten des DRs verschlechtern? Für die Aktivierung der Leistungsbilanz wären zusätzliche Exporte des DRs auf einen Preisvorteil angewiesen oder auf eine ausreichend expansive Wirtschaftsentwicklung im Ausland – ohne die Importe des DRs in gleicher Weise mitwachsen zu lassen. Oder es wäre eine ausreichende Reduktion der Importe des DRs unter die Exporte nötig. Da die Erstellung der Produkte für den Export nun selbst auf Importe angewiesen war, musste der Inlands-Verbrauch von Importanteilen in eigenen Produkten gesenkt werden, häufig direkt durch Senkung des Inlandsverbrauchs selbst.

- Eine Senkung der Güterpreise, ob nun über Senkung der Faktorkosten der Arbeitskraft oder über Währungs-Abwertung bedeutet eine Verschlechterung der terms of trade.

- Ein Sinken der terms of trade ist selbstverständlich eine Belastung des volkswirtschaftlichen Gesamt-Einkommens. Schließlich erhält man für die Hergabe seiner Leistungen im Export weniger Leistungen im Import zurück. Es ist aber nicht ausgeschlossen, dass Gegentendenzen in unterschiedlicher Höhe kompensierend wirken können. Wenn das Ausland eine Passivierung seiner Leistungsbilanz überhaupt zulässt, regt der Zwang der Tilgung der auferlegten Schulden die Beschäftigung an. Werden Produktivitätsfortschritte realisiert, kann einer Einkommensminderung entgegengewirkt werden.

- Der Erfolg aller dieser Maßnahmen, auch die Reduktion der Importe, bleibt darauf angewiesen, dass die Handelspartner sie nicht mit Gegenmaßnahmen konterkarieren (eigene deflationäre Maßnahmen, Einfuhrbeschränkungen aller Art). Es bleibt dabei, dass die Reparationsempfänger zulassen müssen, dass die Tilgung aller Reparations-Schulden durch Zahlungen in vollem Umfang durch vorgängigen Zahlungszufluss an den Schuldner infolge von Ausgaben-Überschuss des Auslandes gegenüber dem DR ermöglicht sein müssen.

6. Ein kleines Gedankenexperiment:

- Die reparationspflichtige Nation nutzt eine bisher unentdeckte oder unbeachtete Möglichkeit, inländisch Gold zu schürfen, kann für diese Produktion die nötige Technologie mobilisieren und zu vergleichbaren Lohnstückkosten produzieren. Wäre die grundsätzliche Abhängigkeit der Tilgung der Reparations-Schulden von der Bereitschaft des Auslands, sein Netto-Geldvermögen zu reduzieren, bzw. über seine eigenen Verhältnisse zu leben, oder auch mehr zu investieren als zu sparen, ausgehebelt oder nicht? Die Schulden-Nation könnte das internationale Zahlungsmittel quasi inländisch produzieren, sie wäre für die Schuldentilgung aber weiterhin darauf angewiesen, dass den Handelspartnern nicht umgekehrt eine Exportsteigerung gelingt, die ihre Importentwicklung übersteigt.

- Insoweit die inländische Goldproduktion der Auslandsschulden-Tilgung dient, muss also das Ausland kein Leistungsbilanzdefizit hinnehmen.

- Das reparationspflichtige Inland gleicht im Ausmaß seiner Goldproduktion das Absinken seines Netto-Geldvermögens durch die Auferlegung der Reparations-Schuld zugunsten der Reparations-Gläubiger wieder aus, ohne dass dabei das Netto-Geldvermögen der Gläubiger gemindert werden müsste.

- Durch den Goldtransfer erhöht sich das Netto-Geldvermögen des Auslands nicht, ebenso wenig wie das der reparationspflichtigen Nation sinkt. In diesem Fall entsteht durch die Monetisierung des zusätzlich produzierten Goldes positives Netto-Geldvermögen der Universal-Ökonomie, das es bei rein kreditbasierten Währungen nicht geben kann.

- Wenn (im völlig unrealistischen Fall) die reparationsbelastete Volkswirtschaft den Aufbau seiner Goldproduktion nicht auf Kosten seiner übrigen Produktion bewerkstelligen muss und genügend ungenutzte Reserven in der eigenen Ökonomie findet (Naturgegebenheiten, freie Arbeitskapazitäten etc.), muss das inländische Einkommen nicht (oder nicht zwangsläufig im Umfang der Reparationsleistung) sinken.

- Die Wirkung der Abtragung der Reparations-Last wäre einem plötzlichen massiven Produktivitätsverlust vergleichbar, der aber durch eine entsprechende Ausweitung des Arbeitsaufwandes ausgeglichen werden kann.

7. Zwischen-Resümee

- Das Transferproblem ist ein Problem, was eine Volkswirtschaft hat, wenn sie Netto-Auslandsverschuldung abbauen soll, gleich ob die Regierung sich dieses Ziel politisch frei gewählt hat oder es sich hat aufnötigen lassen müssen. In beiden Varianten ist die Volkswirtschaft auf komplementäre Prozesse der Restwelt angewiesen, die für deren Geldvermögens-Saldo einen gleich großen Abbau der Netto-Forderungen gegen diese Volkswirtschaft bedeuten.

- Die Aufbringung der Transferleistung wird in einer Ökonomie ohne entsprechend großer, schlummernder Reserven nicht ohne einen gleich großen inländischen Einkommensverlust möglich sein. Dieser Verlust kann nur durch Produktivitätssteigerungen und/oder -ausweitungen gemindert werden, die inländische und/oder ausländisch absorbiert werden müssten.

- Die Chance auf einen Absatzvorteil deutscher Produkte im Ausland durch Produktivitätssteigerungen, die als Preissenkungen weitergegeben werden könnten, ergäbe sich nur in dem Umfang, wie die deutsche Produktivitätssteigerung eine solche im Ausland übertrifft.

8. Verknüpfung des Transferproblems mit der Staatsverschuldung

- Die Auslandsposition einer Volkswirtschaft ist der Saldo des Netto-Geldvermögens seiner inländischen Sektoren.

Die auferlegten und akzeptierten Reparationspflichten stellen eine schlagartige Belastung des Finanzierungssaldos des inländischen Staatssektors zugunsten der Finanzierungssalden reparationsbegünstigter Staaten dar.

Sie belasten damit zugleich die Auslandsposition der Volkswirtschaft in gleicher Höhe. - Der vereinbarte Tilgungsplan zeigt den Ablauf, wie sich der belastete Staat von seinen Verbindlichkeiten gegenüber den Staaten mit Reparationsforderungen entlasten muss und will. Er darf nicht mit dem Plan einer Reduktion seiner Staatsschulden insgesamt verwechselt werden.

- Wenn der reparationspflichtige Staat nicht selbst als privater Wirtschafter auftritt und eigene Leistungen exportiert, um Devisen für seine Reparations-Zahlungen zu generieren, bleiben ihm folgende Möglichkeiten:

- Er findet ausländische Kreditoren, die ihre Devisen gegen seine Staatsanleihen tauschen. Der Staat kann dadurch seine Reparationsverbindlichkeiten in Verbindlichkeiten gegenüber ausländischen Bonds-Haltern verwandeln.

- Inländische Sektoren werden freiwillig oder gezwungenermaßen Sparer in Netto-Geldvermögen. Der Staat tauscht seine Reparationsverbindlichkeiten gegen Verbindlichkeiten gegenüber inländischen Wirtschaftern. Im Unterschied zu 8.3. 1. Punkt muss hier die Voraussetzung erfüllt sein, dass die Volkswirtschaft durch Leistungsbilanzüberschuss Devisenzufluss generiert und/oder dass inländische Wirtschafter durch ausländische Kreditoren für den Devisenzufluss sorgen. Der Staat tauscht seine Reparationsverbindlichkeiten auf diese Weise in Verbindlichkeiten gegenüber inländischen Wirtschaftern.

- Der Staat belegt inländische Wirtschafter mit zusätzlichen Steuern, ohne im gleichen Umfang seine Ausgaben auszuweiten. Er verbessert damit seinen Finanzierungssaldo zu Lasten der anderen inländischen Sektoren. Die in 8.3. 1. Punkt genannten Voraussetzungen müssen auch hier erfüllt sein. Der Staat entlastet sich von seiner Reparations-Verbindlichkeit durch Belastung der inländischen Sektoren.

- Der Staat reduziert den Umfang seiner Ausgaben bei gleichbleibenden oder weniger reduzierten Einnahmen. Er verbessert damit seinen Finanzierungssaldo zu Lasten der anderen inländischen Sektoren. Die in 8.3. 1. Punkt genannten Voraussetzungen müssen auch hier erfüllt sein. Der Staat entlastet sich von seiner Reparations-Verbindlichkeit durch Belastung der inländischen Sektoren.

- In allen Varianten gilt die Voraussetzung, dass die Tilgung der Reparations-Verbindlichkeiten nur gelingen kann, indem ein ausreichender Devisenzufluss durch Leistungsbilanzüberschuss und/oder Kredit in Devisen für inländische Sektoren generiert werden kann.

Neueste Kommentare