Sparen ist das Problem – Schulden sind die Lösung!

Thesen gegen den populärsten deutschen Irrtum im Umgang mit Staatsschulden

In Deutschland sind Staatsschulden als Bestandgröße und Nettoneuverschuldung als Flussgröße unpopulär, sogar so unpopulär, dass sich im Jahr 2009 eine für eine Verfassungsänderung nötige Mehrheit fand, die die „schwarze Null“ als Schuldenbremse im Grundgesetz festschrieb. Die dafür Verantwortlichen haben allerdings alles andere als staatsmännische Klugheit bewiesen. Sie haben vielmehr eine kaum zu überbietende wirtschaftspolitische Dummheit ins Werk gesetzt. Diese Einsicht ist so weit vom Mainstream in Deutschland entfernt, wie sie für einen wachen Geist naheliegend ist, der bereit ist, auf seinen Intellekt den zwanglosen Zwang des besseren Arguments wirken zu lassen. Im Weiteren sollen folgende elf Thesen begründet werden:

- In einer modernen Volkswirtschaft mit modernem Geldsystem (ohne Golddeckung), sind Schulden unvermeidlich, wenn in einem Sektor der Gesamtwirtschaft gespart wird.

- In unseren Zeiten kommt als Schuldner nur noch der Staat infrage, wenn das Ausland nicht bereit ist, die Schuldnerposition zu übernehmen.

- Alle Volkswirtschaften dieser Welt können sich nicht zugleich einer Verschuldungsbereitschaft des Auslandes für die Realisierung eigener Sparbemühungen bedienen. (Diese These müsste an dieser Stelle schon aufgrund ihrer logischen Trivialität einsichtig sein.)

- Staatsschulden können in unserer modernen Wirtschaft nicht zurückgezahlt werden, ohne Schaden anzurichten.

- Der Fortbestand der Staatsschulden für sich ist nicht schädlich.

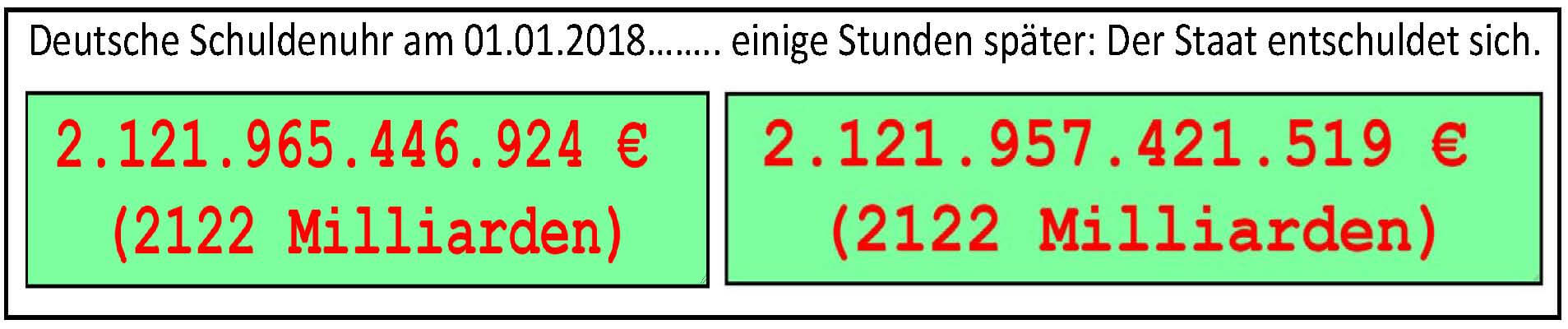

- Nettoneuverschuldung des Staates vergrößert das Geldvermögen im privaten Sektor. Entschuldung verringert es.

- Nettoneuverschuldung des Staates wirkt auf die Wirtschaft stimulierend, insoweit brachliegende wirtschaftliche Ressourcen mobilisiert werden.

- Staatsschulden sind kein Inflationstreiber. Nettoneuverschuldung des Staates wirkt nicht inflationstreibend, insoweit brachliegende wirtschaftliche Ressourcen mobilisiert werden.

- Staatsschulden bremsen nicht die Investitionsneigung. Folgende Annahme ist falsch: „Staatsschulden erregen die Erwartung, dass in Zukunft zu ihrer Bedienung/Tilgung Steuern erhöht werden. Darauf bereitet man sich durch Investitions- und Konsumzurückhaltung vor.“

- Staatsschulden verdrängen nicht private Investitionen. Die Behauptung des crowding out von Staatsschulden, des Verdrängens, ist falsch und beruht auf der geldtheoretischen Falschannahme, dass den Investitionen eine Spartätigkeit vorangehen muss, die dann entweder staatlichen oder privaten Investitionen zur Verfügung stünde.

- Staatsschulden belasten nicht die folgenden Generationen. Mangelnde Investitionen führen zu diesen Belastungen.

Für die Begründung dieser Thesen ist einfachste volkswirtschaftliche Gesamtrechnung heranzuziehen. Das Bruttoinlandsprodukt (BIP) kann man von der Einkommensseite und der Verwendungsseite betrachten. Das Einkommen begründet die Befähigung der Verwendung. Wird das Einkommen von allen Beteiligten dazu verwandt, den zu beanspruchenden Teil des BIP zu verwenden (zu kaufen und zu konsumieren), geht die Rechnung glatt auf. Das Einkommen ist diesem Sinne die Bezugsberechtigung für den entsprechenden Anteil am Bruttoinlandsprodukt. Der staatliche Anteil wird durch die Festsetzung der Steuern bestimmt, über die der Staat sich einen Einkommensanteil des Privat- und Unternehmenssektors aneignet. Die Einkommensaufteilung zwischen den beiden letzteren Sektoren ist u. a. Ergebnis von Vereinbarungen und Kraftproben. Was ist Sparen? Wer sein Geldvermögen erhöht (oder auch Geldschulden verringert), spart. Die Bestandsgröße Geldvermögen kann auf drei Weisen erhöht werden: Verringerung der Ausgaben, so dass sie unter den Einnahmen liegen (unabhängig davon, wie sich die absolute Höhe der Ausgaben und Einnahmen darstellt), Vergrößerung der Einnahmen über die Höhe der Ausgaben hinaus oder Verringerung der Ausgaben und Vermehrung der Einnahmen, so dass die Einnahmen die Ausgaben übersteigen. Zu beachten ist hier, dass eine Geldvermögensvermehrung eines Akteurs logisch zwingend einer Geldvermögensverminderung im Bereich der übrigen Wirtschaftsakteure gleich ist, dass also durch das Sparen per Saldo in der Gesamtgruppe der Akteure keine Geldvermögensvermehrung stattfinden kann. Das ergibt sich aus der logischen Trivialität, dass die Ausgabe des einen in gleicher Höhe immer zugleich die Einnahme irgendwelcher anderen ist. Als Sektoren der Volkswirtschaft werden hier, wie üblich, der Privatsektor, der Unternehmenssektor und der Staat betrachtet. In einer Ökonomie mit Außenhandel kommt noch das Ausland hinzu. Alle Akteure seien Teil genau eines Sektors. Die wirtschaftlichen Binnenbeziehungen innerhalb eines Sektors bleiben hier außer Betracht. Der Fokus liegt auf der Verwendung des zu beanspruchenden Anteils am Bruttoinlandsprodukt durch den jeweiligen Sektor. Ein Sektor spart, wenn sein Einkommensanteil am BIP größer als sein Verwendungsanteil am BIP ist.

These 1: In einer modernen Volkswirtschaft mit modernem Geldsystem (ohne Golddeckung), sind Schulden unvermeidlich, wenn in einem Sektor der Gesamtwirtschaft gespart wird.

Wenn ein Sektor spart, unterlässt er die Verwendung eines Teils des von ihm zu beanspruchenden BIP. Dieser Anteil müsste von mindestens einem anderen Sektor verwendet werden, der in dieser Höhe diese Verwendung nur per Verschuldung durchführen kann. Ansonsten bliebe der betreffende Anteil des BIP unverkauft, der Sparversuch hätte also rezessive Wirkung, würde zu Verlusten führen, nicht nur bei den direkt betroffenen erzeugenden Unternehmen, eventuell auch deren Arbeitnehmern und in der Folge derjenigen Unternehmer, von denen Arbeitnehmer Waren und Dienstleistungen beziehen. Auch der Staat wäre durch niedrigere Steuerzuflüsse betroffen und wahrscheinlich auch durch zu zahlende höhere Sozialleistungen. Der Sparversuch wäre, selbst wenn er für einzelne Akteure erfolgreich wäre, per Saldo für die gesamte Gesellschaft gescheitert.

Umgekehrt kann das Sparen eines Sektors durch die Verwendung genau diesen Anteils durch andere Sektoren ausgeglichen werden. Diese das Sparen ausgleichende Verwendung ist Verschuldung. Es ist ja eine Verwendung über den per Einkommenszufluss zu beanspruchenden Anteil am BIP hinaus.

Sparen und Verschuldung aller Sektoren einer Volkswirtschaft saldieren sich auf Null. Das ist keine empirisch zu überprüfende These sondern eine logische Tautologie, die sich logisch aus den Definitionen BIP, Sparen, Verschuldung, Einkommen, Ausgaben, Verwendung ergibt.

These 2: In unseren Zeiten kommt als Schuldner nur noch der Staat infrage, wenn das Ausland nicht bereit ist, die Schuldnerposition zu übernehmen.

Private Haushalte wollen sparen, um für die Zukunft vorzusorgen, Unternehmen wollen sich aufgrund ihrer Erfahrungen in der Krise vom Finanzmarkt unabhängiger machen und sparen. Ohne das Ausland bleibt nur der Staat, um die nötige Gegenposition der Schulden zu halten.

These 3: Alle Volkswirtschaften dieser Welt können sich nicht zugleich einer Verschuldungsbereitschaft des Auslandes für die Realisierung eigener Sparbemühungen bedienen.

Wenn die gesamtwirtschaftliche Bruttoersparnis eines Landes positiv ist (die Finanzierungssalden von Privatbereich, Wirtschaft und Staat zusammengenommen), muss in der übrigen Welt die zugehörige Schuldenposition gehalten werden. Alle Länder zugleich können so wenig eine gesamtwirtschaftliche Bruttoersparnis realisieren (=Leistungsbilanzüberschüsse realisieren=für die eigenen Ersparnisse im Ausland zugehörige Schuldner finden), wie sich alle Fußballmannschaften zugleich in der oberen Tabellenhälfte wiederfinden können. Für jede Mannschaft in der oberen Tabellenhälfte muss es eine Mannschaft in der unteren Hälfte geben.

Für die Vorgehensweise, andere Länder für eigene Sparüberschüsse in die Rolle des Schuldners zu bringen, indem dorthin mehr exportiert wird als von dort importiert wird, gibt es den Ausdruck „Beggar-thy-neighbor-Politik“. Die Verschuldung des Auslands zerstört dort Arbeitsplätze, weil das Ausland seinen Import nicht mit eigenen Leistungen bezahlt, sondern mit Schulden.

Um Missverständnissen vorzubeugen: Die Lieferanten im Inland erhalten ihr Geld von den ausländischen Beziehern dieser Lieferung. Wenn in Dollar abgerechnet wird, erhöhen sich die inländischen Fremdwährungsbestände in Dollar. Der Dollar ist in diesem Zusammenhang aber nichts anderes als ein Schuldschein, der international zum Einkauf genutzt werden könnte aber nicht wird. Bei Lieferungen in den Euroraum, die zu deutschen Leistungsbilanzüberschüssen und zu einer Verschuldung anderer Euroländer gegenüber Deutschland führen, zeigt sich dieser Umstand seit der Finanzkrise in einem Wachsen der Zentralbankgeldbestände auf den Konten deutscher Geschäftsbanken bei der Bundesbank und in entsprechenden Forderungen der Bundesbank an das Eurosystem.

Weitere Thesen werden in Staatsschulden Teil 2 begründet.

Neueste Kommentare